こんにちは!やす(@YasLovesTech)です。今日は、自身へのメモも含めて7月までの振り返りと今後投資方針についてのメモです。読んでもらうための記事というより、自身の振り返りを含めた記事になります。ちなみに、6月の振り返りはこちらです

- 8月〜11月は軟調相場を警戒。強気な投資はしない

- YtoYが40%超の12-15銘柄で1軍を固めたい。1株保有6% – 8%程度

- 8月は投資は強気に出ない。押し目でパラパラと分散投資程度

- グロース決算多いのでより成長の高い&PSRが妥当な銘柄を探す

- 必要不可欠なToB x SaaS x クラウド。フリーミアムモデルが良い

- コロナ特需コンシュマー向け

投資は自己責任でお願いします!

*プライバシポリシー・免責事項

パフォーマンス

米国株の投資は2018年からまったりとやってましたが、3月上旬のコロナショックを機に全ポジションを解消。コロナショックの影響を多少は受けるものの致命傷は逃れ、3月31日にサイドイン。およそ4ヶ月かけてポートフォリオを組み直してきました。

4月から段階的に資金も投入してきているため見た目は少し低めになってますね。6月や7月に入れた資金のパフォーマンスがまだそれほど出てないためです。

今月は7月の後半が本当にグロース株が売り込まれたのできつかったですね。コロナ後最大の下げだったと思います。ですが、7月頭のLivongo Healthのヒットと、GAFA好決算砲のおかげで+13%と目標を大きく超え、QQQの2倍近くパフォーマンス出せたのは良かったですね。

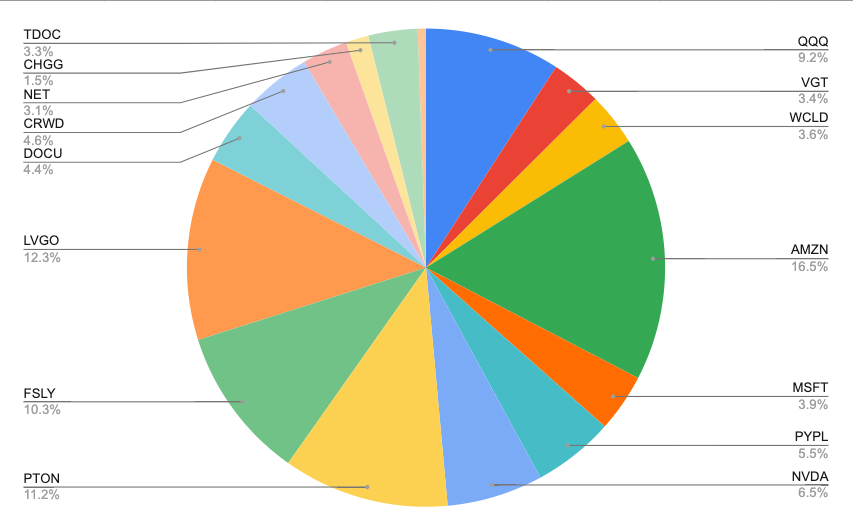

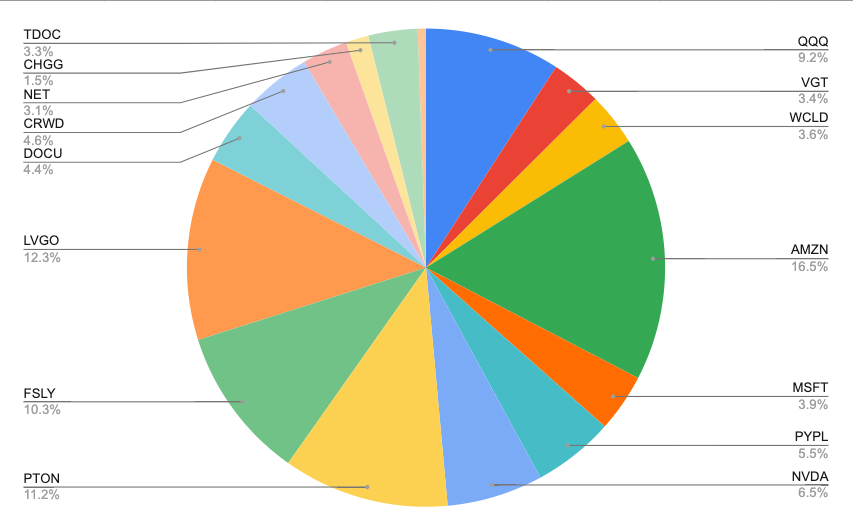

現在のポートフォリオ

6月のポートフォリオと比べまただいぶ変わりましたね。

基本的な考え方

私は、現在の状況において、銘柄のカテゴリを4つに分けています

第1カテゴリ:コロナ特需銘柄

現状況下でコロナによる特需を直接的に受ける銘柄 ( Amaon, Zoomなど )

第2カテゴリ:コロナ間接特需銘柄

現状況下で直接的ではないがコロナによる特需を間接的に受ける銘柄 (Paypal, Nvidiaなど )

第3カテゴリ:コロナ間接影響銘柄

現状況下で直接的ではないがコロナによる影響を間接的に受ける銘柄 ( Google, Visaなど )

第4カテゴリ:コロナ直接影響銘柄

現状況下でコロナによる影響を直接的に受ける銘柄 (航空, 観光など )

6月にカテゴリ3、4は全て処分し、カテゴリ1・2に注力してきました。6月にVOO, Google, VISAなど売ってましたが結果を見ると正解だったのかなと思います。

7月現在も基本的には第1カテゴリ、第2カテゴリに注力しています。カテゴリ1、2であってもTo Bならビジネスに本当に必要不可欠なもの。To Cは巣篭もり需要を強烈に受けるものをテーマに銘柄選定をしてます。特にTo Cはボラティリティが高いですが、当たればかなりパフォーマンスが出てるなとグロース株を観察していて思います。意識しなければTo Bだらけになるので、意識的にTo Cは組み込んでいきたいですね。

また、このカテゴリ分けには入れてないのですが、バリュー株循環対策として、バリュー株が盛り上がれば元気になるテックグロース銘柄ってのもそろそろ考えていきたいなと思います。例えばPayPalとかですね。

一方で、カテゴリ3、4は本当にきついと思います。ワクチンもまだ見通し立ってないですし、軒並み厳しい決算なので、高配当だからと中身を見ずに飛びつくのはかなり火傷をする結果になるかなと思うので本当に気をつけてください。当ブログでは何度も言ってますが、数字やチャートよりプロダクト。特に高配当銘柄の多くはコロナ禍においてビジネスうまくいってないケースが多いので、ぱっと見の期待値の配当利回りが高く見えますが、どんなに配当金が高くてもビジネスが弱いものに投資するのは本質からずれてます。大火傷する結果になります。

コロナ前とビジネスのルールが大きく変わってるので、自分の頭でしっかりとコロナ後に生きるビジネスとプロダクトを考え抜くのが本当に大事な局面だなと思います。なんども書きますが、高配当だからという理由、チャートでなんとなく安そう、ブログで有名な銘柄が安い、考えずに買うとかなりの確率で失敗する結果になります。

大きなトレンド

7月の最後にGAFAが好決算出して雰囲気が明るくなったものの、今後11月まではテック株・グロース株は結構軟調な相場が続くのかなと想定してます

- 依然、割高なグロース・テック銘柄

- 米中対立

- 大統領選(トランプ敗北の可能性)

- 緩やかな景気回復によるバリュー株への循環

- 夏枯れ相場

コロナ直後はテック株・グロース株がかなりイケイケだったのですが、徐々にバリュー株への循環が強くなってきました。7月の中旬の大暴落は冷や汗かいた投資家も多かったのではないかと思います。 ワクチンなどニュースが出るたびに割高になったグロースが売られ、バリュー株に資金が循環する似たような局面は多くなると想定しています。7月のテック・グロース株の暴落は覚えておいた方が良さそうです。

それ以外にも米中対立と大統領選挙が近づくにつれて、相場は徐々に弱気になっていく可能性も十二分にあります。相場的には微増か横ばいが基本かなと思いますが、可能性的には8月−10月にかけてズルズル落ちていくことも想定にいれてます。

ただ、大統領選が終わるころにはワクチンの見通しもたちますし、割高だったグロース株も調整が終わり、良くも悪くも相場が安定し、市場はお金で溢れているので11月頃には再び上昇局面に入るのでは?そんなストーリーを描いています。

少なくとも8月は私自身は少しトーンを抑えた投資をしていこうかなと考えてます。相場を見ながらですが、弱気であればあまり投資をせずナイフが落ちるのを確認した方が良いだろうなと考えてます。逆に、今まで割高だった優良株を手に入れるチャンスも訪れるかもしれません。

想定が当たっても、外れてもやることはあまり変わりません。上昇局面は見守る。下落局面はナイフが落ちたのをしっかり確認する。ナイフが落ちた上昇局面の最初の1−2日に、可能な限り多くの銘柄に広く薄く分散する。トータルとしてはそれなりの金額を投資する。もし、下落が大きいのであれば優良銘柄を拾う。重要なことは

強気な投資はしない

8月はグロースの決算もお多いですし、決算をみて今後の銘柄を考えるのに時間を使うのが良さそうですね。グロース株は割高になってきてますし、優良銘柄を安く買えるタイミングがいくつかくるんじゃないかなと予想してます。

銘柄別

売却したもの

Microsoft(一部), Facebook, CrowdStrike(一部), Twilio, HubSpot, Elastic, Avalara, Wix

大好きな銘柄ですし、決算も良かったので本来は持っておきたかったのですが、BLM騒ぎの広告ボイコットで一時的に株価が大きく下落し、ロスカットで全てを失ってしまいました。そこを底値に反転し、今では+20%程度。。。ほんと、BLM騒ぎは迷惑でした、、、

Microsoft

Microsoftは決算を受けて売りを進めてます。Azureの成長減速だけならまだしも、もう1つの大きな柱であるビジネスソフトウェアも結構減速してるので、しばらく伸び悩む可能性が高いでしょう。決算の数字自体は良かったように見えますが、ゲーム機の特需でなんとかカバーしているという表現が正しいので、コロナ特需の後の成長が本当に気がかりです。株価も引き続きゆっくり上がるとは思いますが、それほど成長性は高くないでしょう。個別株はある意味リスクをとって市場平均よりアウトパフォームするのが魅力ではあるので、リスクを抱えながら持つくらいならQQQなどを保持した方がリスクとリターンのバランスが良いと思います。

CrowdStrike

お気に入りの銘柄なのですが、7月中旬の暴落を受けて、利益がわずかにあるうちに半分を売って、Cloud Flareに組み替えました。GAFAの決算前で神経質になってたのものありますが、流れ的に一気に行きそうだったのでリスクを下げる行動です

Twilio

7月も上昇している銘柄ですが、分析を進めていく上で、利益構造と金の使い方が結構荒いなと考えるので撤退しました。プロダクト・技術的にかなりコロナ特需に乗れる銘柄ではありますが、リスクテイクしすぎてて資金を危険にさらす可能性があります。

その他銘柄

そのほかのテスト銘柄(HubSpot, Elastic, Avalara)は7月中旬の暴落で全て逆指値で狩られました。

また7月に売ったわけではないですが、ETFのVGTも売却を進めていきます。このETF自体は悪いETFではないですが、少々株価のパフォーマンスが悪いので、より成長性の高い銘柄に組み替えていこうかなと考えてます。

ブログを読んでいただきありがとうございます。

当ブログは無料ですが、サポートをいただけると非常に嬉しいです。おまけ程度ですがコンテンツも用意しましたので楽しんでもらえれば^^

ポートフォリオ

1軍 : 長期保有 ( 8銘柄 )

現時点では長期保有(1年〜)を考えてる成長の主力銘柄です。(+X%)は現時点でのパフォーマンスです。広く分散していきたいので1軍は13-15銘柄くらい確保していきたいなと考えてます。

QQQ ( +8%) ETF

WCLD(+9%) ETF

Amazon(+52%) 売上成長YtoY 40%

Peloton(+47%) 売上成長YtoY 66%

Fastly(+88%) 売上成長YtoY 38%

Livongo(+55%) 売上成長YtoY 115%

DocuSign(+53%) 売上成長YtoY 39%

Paypal(+33%) 売上成長YtoY 22%

含み益を多く含んできており、1軍の厚みが出てきたので安心できます。常に分散投資を心がけてますので、大きく下落した押し目の時に、これら1軍銘柄にパラパラっと少額ずつ投資をして広く薄く、かつ大きく投資することを心がけています。

また、嬉しいニュースはPayPalが2軍から1軍に昇格しました。今週の好決算を受けて株価は大幅に上昇。含み益も十分に出たし、今後の事業展開も期待できるので晴れて1軍の仲間入りです。保有率も全体に与える利益もそれほど大きくないのですが、一定の不安を抱えながらも4月からコツコツ買い、育ててきたので良い決算を迎えこれはかなり嬉しいニュースでした。

2軍 : 見極め中

将来的に1軍に入れたいなと思いつつも、まだ含み益も多くなく決算も迎えてない不安定な銘柄です。

Nvidia(+19%) 売上成長YtoY 39%

CrowdStrike(+10%) 売上成長YtoY 85%

Cloud Flare(+12%) 売上成長YtoY 48%

Teladoc(+6.95%) 売上成長YtoY 85%

上述しましたが、CrowdStrikeは下落時に半分売却し、代わりにPSR30を切ってきたCloud Flareに投資しました。Cloud Flareはかなり良銘柄なのですが、大暴落のおかげで手にすることができました。これは嬉しいですね、決算前後丁寧に保持していきたいですね。

これらの銘柄は決算をよく見て、決算後も伸びそうで含み益が十分であれば1軍に昇格を検討したいなと思います。もし、決算前後に大きく下がるようであれば、手放すこともあるかもしれません。

3軍: 分析・テスト中

Chegg(+8%) 売上成長YtoY 35%

Agora.io(+6%) 売上成長YtoY 266%(?)

これらは次期2軍のためにいくつかテストしている段階です。7月中旬までは5銘柄くらいあったのですが、7月の大暴落で全て逆指値で狩られました(笑)。その後気になる2銘柄だけインした形になります。

Cheggはオンライン教科書のプラットフォームなのですが、下落でかなり防御力が強く気になってます。また、ToCの銘柄を意識的に増やしたいので現在テストに入れてます。こちらは分析して良さそうであればブログに書きたいと思います。

そして、何度もロスカットになりつつもチャレンジしている。Agoraです。詳しくはブログを見ていただければと思いますが、かなり期待はしてますが、値動きが荒すぎて苦戦してます。なんとかして多く買いたいなと考えてます。

売却予定

VGT(+15%) ETF

Microsoft(+23%) 売上成長YtoY 15%

これらは上述しましたが、Microsoftは決算を受けて、VGTはパフォーマンスがあまり良くないので、より成長性の高い銘柄に組み替えたいなと考えてます。

その他適当に思うこと

コロナ禍でビジネスのルールが大きく変わってる

当たり前ですが、ビジネスのルールが大きく変わってます。ほとんどのビジネスで影響を受けており減収・減益が続いてます。一方で、ごくわずかの1、2割の銘柄(特にテック銘柄)には強い追い風が吹いており、それらの銘柄を正しく選ぶことが重要と本当に思います。

営業がうまくいってない

3月以降、在宅勤務が基本となっており、各企業の営業活動はかなり厳しくなっていると思います。アメリカはコーヒーやパーティで信頼関係を気づいて営業するのが基本のパターンなので、在宅勤務ではその信頼関係を築くのも難しく、たとえ良いビジネスでも営業活動は厳しく新たな顧客獲得は苦戦するでしょう。ここはかなり意識しておかないと火傷する気がします。

この状況下で、営業がうまくいくのは売る必要がなく向こうから必要だとやってくるもの。そういう銘柄が本当に強いでしょう。Livongoなんかは、糖尿病患者を治療するには唯一無二のソリューションになっているので引く手数多でかなり強いでしょう。

また、Zoomのようにウェブサイトで特別な契約がなく簡単に始められるフリーミアムのモデルは営業という観点では重要になてくるでしょう。

企業の予算が厳しくなっている

営業の問題とは別に、基本的に各企業の財務状況は厳しさを増しており、レイオフを含めコストカット徹底モードに入ってます。そのため、新たなサービスなどを利用する予算はかなり厳しいでしょう。こういった環境下で、マーケティングや営業の支援ツール、ワークフローのツールなどNice to Have程度のものサービスは気をつけた方が良いでしょう。

既存顧客の売上が高くなるのは?

私の最近のテーマはここです。上述のように営業や予算が厳しいのでさらに売上成長を伸ばすのであれば既存顧客の単価が上がるものかなと思います。最近、トラフィック系というものに注目しているのですが、ネットトラフィックの増加に応じて課金が発生するビジネスは結構いいのかなぁと思ってます。セキュリティやCDNとかですね。

個人向け x コロナ特需がいける?

あと、最近思うものはTo Cを正しく選べれば結構強いなぁと思います。Pelotonなんかが代表例ですね。Pinterestも調子いいし、Teladocなんかも強いなぁとお思います。

個人も財布状況が厳しいとは思いますが、旅行や外食での消費量はかなり圧縮されてるので、個人向けの屋内エンタメなどは調子良さそうですね。Microsoftの発表でもXBoxがすごく売れてるとのことです。

気になる銘柄(1軍除く)

Cloud Flare : トラフィック銘柄。フリーミアムで簡単にウェブサイトで利用できる

CrowdStrike : リモートに不可欠なセキュリティ。YtoYが高い

Pinterest : ユーザー数爆増は今後の利益につながる。要分析

Agora : 攻め系なので気になるが、サービスは今の状況にど真ん中

Teladoc : To C x リモート内科。木になる点はおおし

Chegg : 競合プレイヤー少ないし結構安定しているかも。To C考えるなら良さそう

WIX: 決算待ち。ウェブサイト向けのCMSは優秀。Shopifyを脅かす存在になるか?

割高グロースの爆弾

やはりグロースの割高が気になります。実際の売上成長以上に株価が伸びてしまって、割高圏で止まってしまい、ちょっとでも循環モードに入るとかなり売られる展開が続いてます。もし、経済活動が本格化するとバリュー株に一気に流れるんだろうなぁと思います。グロース中心に持ってるのでこの辺りをどうマネジメントするかが悩みです。この割高を是正するために1−3ヶ月は辛い状況するタイミングがくるのではと思います。

今後もよろしくお願いします。

ここまで読んでいただきありがとうございます。やすブログでは、テックニュースやテック株の解説記事を引き続き書いて行こうと思います。

特に他のブログでは財務分析に重きを置いてるケースが多いと思います。テック銘柄は数字ではわからない部分が多く、本質的なテクノロジーや産業優位性を考えることがかなり重要と考えてます。やすブログではファンダメンタルなテクノロジーの優位性や成長性などに今後もフォーカスしていきます。

投資は自己責任でお願いします!

*プライバシポリシー・免責事項

こブログは無料ですが、もし当記事が役に立ったというのであれば、下記リンクからNote経由でサポートをいただけると非常に嬉しいです。いただいたサポートは米国株関連の有料サービスの購読などに使わせていただき、今後の有益な発信のために活用させていただきます。

ブログを読んでいただきありがとうございます。

当ブログは無料ですが、サポートをいただけると非常に嬉しいです。おまけ程度ですがコンテンツも用意しましたので楽しんでもらえれば^^

Comments

[…] 7月までのパフォーマンスと今後の投資方針[米国株式投資]こんにちは7月の… 方針まとめ […]