こんにちは!やす(@YasLovesTech)です。今日は、自身へのメモも含めて6月までの振り返りと今後投資方針についてのメモです。読んでもらうための記事というより、自身の振り返りを含めた記事になります。

投資は自己責任でお願いします!

*プライバシポリシー・免責事項

パフォーマンス

米国株の投資は2018年からまったりとやってましたが、3月上旬のコロナショックを機に全ポジションを解消。コロナショックの影響を多少は受けるものの致命傷は逃れ、3月31日にサイドイン。およそ3ヶ月かけてポートフォリオを組み直してきました。

+120.18% ( 3月31日から6月28日)

3月末から段階的に資金を入れてきているため純粋なパフォーマンスではないですが、+20%とそこそこうまくやれているのかなと思います。3月末にINしたアマゾンなどは130%のパフォーマンスが出てますが、6月から入った銘柄は+5%程度のパフォーマンスしか出てないためです。

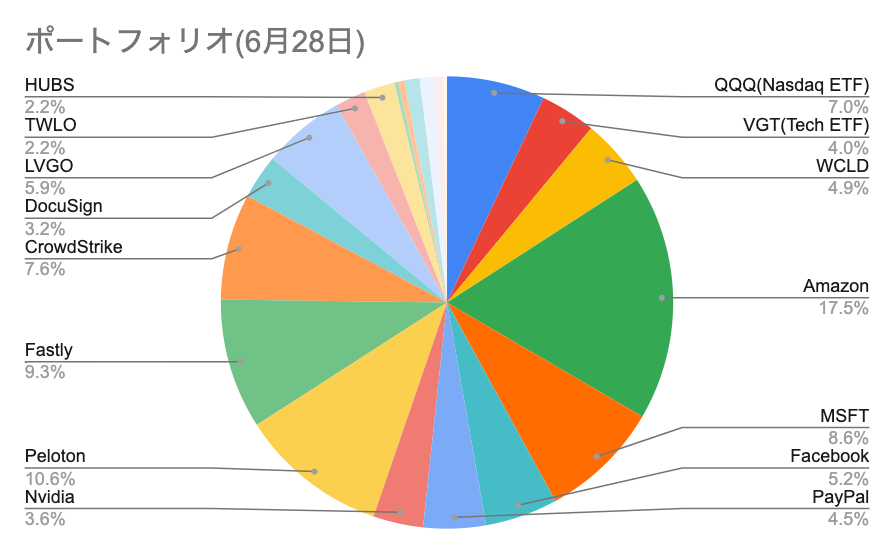

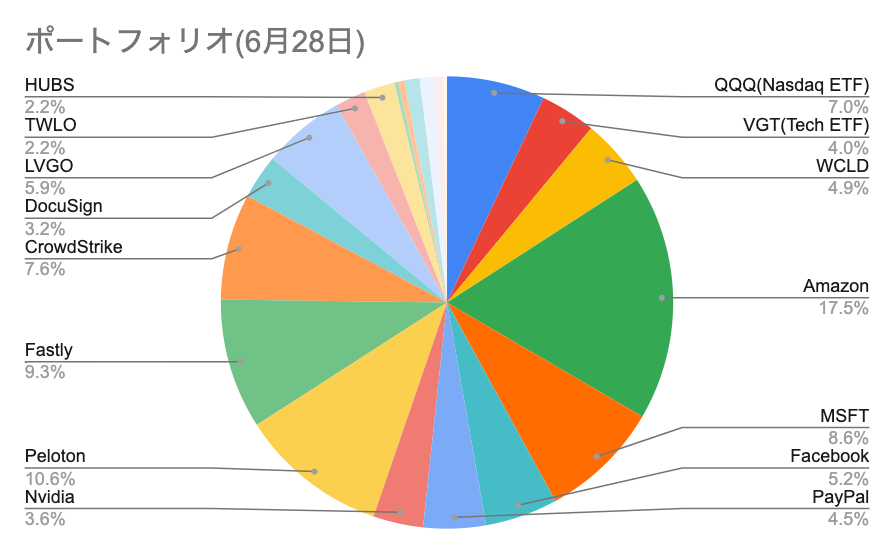

現在のポートフォリオ

5月のポートフォリオと比べれば一目瞭然ですが、だいぶ入れ替わりました。

基本的な考え方

私は、現在の状況において、銘柄のカテゴリを4つに分けています

第1カテゴリ:コロナ特需銘柄

現状況下でコロナによる特需を直接的に受ける銘柄 ( Amaon, Zoomなど )

第2カテゴリ:コロナ間接特需銘柄

現状況下で直接的ではないがコロナによる特需を間接的に受ける銘柄 ( Microsoft, Nvidiaなど )

第3カテゴリ:コロナ間接影響銘柄

現状況下で直接的ではないがコロナによる影響を間接的に受ける銘柄 ( Google, Visaなど )

第4カテゴリ:コロナ直接影響銘柄

現状況下でコロナによる影響を直接的に受ける銘柄 (航空, 観光など )

5月までは、カテゴリ1、2を中心にポートフォリオを組んできましたが、カテゴリ3も長期的な景気回復を期待し保持してました。しかし、6月に入り新規感染拡大を深刻に捉えカテゴリ3を大きく整理し、カテゴリ1、2に集約しました。

今までは経済回復に関し楽観視してましたが、6月からの本格的な第2波は1〜2ヶ月ほど不安定になるなと見ています。短期的には10%ほどの下落も十分あり得ると思います。その中で、カテゴリ3、4関連の銘柄はズルズルと落ちていく可能性が高いと見ています。一方で同じ時期に決算があるので、カテゴリ1、2に当てはまる銘柄は増収・増益を発表しより資金が集中するのではないかなと考えてます。

何れにせよ、6月から始まったテキサス・フロリダを中心とした本格的な第2波はそれ自体は3月の第1波に比べ規模は小さいと考えてますが、政治的思惑も絡み株価に悪い影響を与えかねないと見ているので、カテゴリ1、2の見極めをしっかりし防御力を高めながら相場を注視した方が良さそうです。

売却したもの

売却したものは、利確というより第3カテゴリ、第4カテゴリに分類されるので6月11日の暴落以降、ズルズル落ちると考え大幅に整理しました。

ETF : VOO, VHT, SPYD, HDV, VYM

個別株:Google, VISA, Uber

VOOはポートフォリオの中で唯一と言っていいほど非ITをカバーするので、できれば持っておきたいですが、本格回復局面に入るまでは見送ろうかなと考えてます。SPYDなどの人気高配当銘柄はカテゴリ3、4に入るというのもありますが配当を目指さないというポリシーの転換によるところが大きいです。

Googleは広告収入が落ちるのでカテゴリ3だと思っており違和感ありながらも保持してましたが、今回のコロナショックを受けてあまり会社としての動きがよくない(売上低下をただ見送ってる)ので今回の下落を機に整理しました。Facebookはコロナショック下でも動きがかなりアグレッシブなので、今は保持してます。一時的に売ることはあるかもしれませんが、Facebookは持っておきたいなと考えてます。

Uberはモビリティの王者ですが、今は割安かなと見ています。しかし、感染第2波が本格的に広がるのを受けて一旦整理しました。またタイミングを見てチェックインできればいいなと考えてます。

銘柄別

1軍 : 長期保有

ETF:QQQ, VGT, WCLD

個別銘柄:Amazon, Microsoft, Fastly, Peloton

現時点では、これらの銘柄は長期で成長すると考えてるのでホールド継続です。ETFは色々ためしましたが、QQQ(ナスダック連動)、VGT(テック関連)、WCLD(クラウドx SaaS)の3種類が今の状況下で安定的に成長するかなと考えてます。ETFで20%ほど構成しようかなと考えてます。

(*WCLDは非常に魅力的なETFですが、日本では取り扱いがないようです)

Amazon, Microsoftはほんとこの状況下で攻守ともに優れている銘柄です。Fastly, Pelotonはやや割高感が不安ですが攻撃担当です。Fastlyに関しては、長期的に大きく伸びると考えているので7月からは定期積立をしようと考えてます。

2軍 : 長期保有か見極め中

個別銘柄:Facebook, Paypal, Nvidia, DocuSign, CrowdStrike, Livongo

これらは成長に期待をしているところですが、次の決算を見ながら長期保有をするかどうか見極めている段階の銘柄です。特に、CrowdStrike, Livongoには大きく期待しています。Linvongoは最近いいなと思い始めたので、近いうちにブログ化します。

3軍: 分析・テスト中

個別銘柄:Twilio, HubSpot, Elastic, (Yext), (Avalara), (Sea Limited), (Dynatrace), (Cerence)

これらは次期2軍のためにいくつかテストしている段階です。ここはコロコロ銘柄を入れ替えてますが、Twilio, HubSpot, Elasticは少し期待値を高めています。できればこの中から、1・2銘柄は7月中に本格的に2軍にあげたいなと考えてます。

私が銘柄選定に使っているリストです。もしよろしければお使いください。この状況下でリモートワークが進み、クラウド x SaaSの需要が一層増しています。また、クラウド x SaaSは安定的な収益が望めるほか時価総額も低めの会社も多いので、リスクは高いですがうまく選ぶことができれば高パフォーマンスが期待できるのではないかなと思っています。

今後もよろしくお願いします。

ここまで読んでいただきありがとうございます。やすブログでは、テックニュースやテック株の解説記事を引き続き書いて行こうと思います。

特に他のブログでは財務分析に重きを置いてるケースが多いと思います。テック銘柄は数字ではわからない部分が多く、本質的なテクノロジーや産業優位性を考えることがかなり重要と考えてます。やすブログではファンダメンタルなテクノロジーの優位性や成長性などに今後もフォーカスしていきます。

投資は自己責任でお願いします!

*プライバシポリシー・免責事項

ここまで読んでいただいた方、最後に以下のリンクからクリック応援していただけると非常に嬉しいです。

|

Comments

[…] 6月までのパフォーマンスと今後の投資方針[米国株式投資]今日は、6月の振… […]