こんにちは!やす(@YasLovesTech)です。今日は、自身へのメモも含めて9月までの振り返りと今後投資方針についてのメモです。読んでもらうための記事というより、自身の振り返りを含めた記事になります。月末に過去を振り返り、今後の戦略を立てるブログになります。ちなみに、8月の振り返りはこちらです

- 長期的にはヨコヨコ。軟調相場が続く。10月は様子見

- 大統領選でボラティリティ高し!逆指値超重要

- 銘柄は成長力が高いもの・PSRには気を付ける

- 注目領域

- ヘルスケア

- Eコマ

- 反発需要銘柄

- バイデン銘柄

投資は自己責任でお願いします!

*プライバシポリシー・免責事項

動画解説

動画解説になります!こちらも併せてよろしくお願いします。チャンネル登録、いいね嬉しいです。

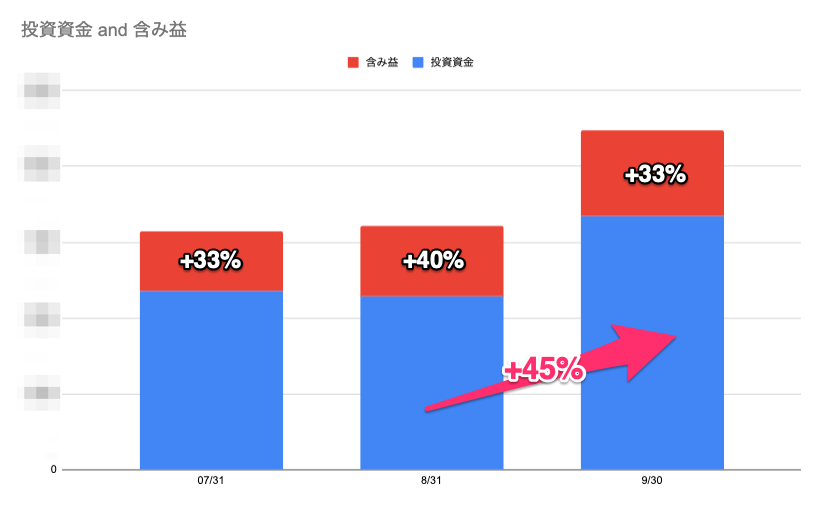

パフォーマンス

米国株の投資は2018年からまったりとやってましたが、3月上旬のコロナショックを機に全ポジションを解消。コロナショックの影響を多少は受けるものの致命傷は逃れ、4月1日にサイドイン。およそ6ヶ月かけてポートフォリオを組み直してきました。コロナ後に大きく資金を増やしてるため年初来のパフォーマンスもだいたい以下のようになります。

パフォーマンスでは下がったように見えますが、9月上旬の大きな調整後で8月に比べ資金量を大きく増やし(+45%)ました。なので投下資金に対してはパフォーマンスが+40% => +33%と悪くなってますが、含み益自体は+22%伸びてますので、調整を超えて含み益は大きく伸びていきました。9月の局面で含み益を伸ばすことができたので、指数には実質勝ててるのかなと思います。正確なパフォーマンスを出すのは難しいですね。私が9月の調整前後でどう動いてたかはこちらの記事を読んでいただければと思います

今後は、軟調な相場・グロースから資金が流出しやすい相場になると思うので、出来るだけ含み益率を上げていきながら資金を追加していきたいなと考えてます。

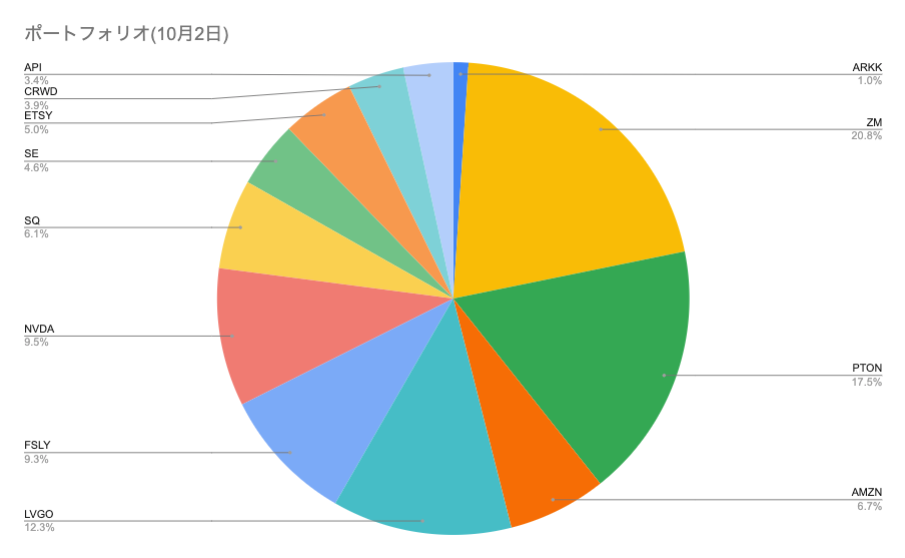

現在のポートフォリオ(9月1日時点)

8月のポートフォリオと比べ主力は変わらないものの、二軍や試験銘柄は大きく変わりました。

9月のトレンド振り返り

8月末の振り返りで指摘した通り、GAFAMを中心としたショックが本当に来てしまいましたね。。。私は未来から来たのでしょうか?

8月はGAFAMを中心にPERなどが異常に膨れ上がってました。かねてから指摘してますが、GAFAMはAmazonを除きせいぜいY/Yが10%成長で、Googleに至っては減収減益です。株価が伸びる方がおかしいと考えてます。9月の調整後の株価を見る限りは大体7月末の決算の値まで戻ってきましたが、私はこれでも割高と考えてます。GAFAMを中心に上値は今後も重いかなと思います。

9月の調整以降はGAFAMを中心として、ナスダックやS&P500は軟調な相場が続いてますが、グロース株に関してはすでに調整前の水準に戻ってきてるものや、新高値をとるものも次々と出てきてます。基本的には私が8月末に書いたシナリオ通り動いてるかなと思ってます。

大型IPO

9月はそん中でも大型のIPOが続いた月でした。私もUnity, Snowflakeについては記事を書きましたが、他には処方箋プラットフォームのGoodRXが話題になりましたね。私もさらっとみましたが、こちらもいい銘柄だと思います。私の記事はないのでGoodRXに関してはともさんの動画をみてみてください。

この3つの中ではSnowflakeが一番欲しいですが、本当に割高ですね。PSRが是正されるのをまっています。

10月以降の予想と動き

- 全体的な相場は軟調。基本はヨコヨコ

- 大統領選に向けてボラティリティは高い

- 成長力のある銘柄だけが伸びる

- 注目領域

- ヘルスケア

- Eコマ

- 反発需要銘柄

- バイデン銘柄

全体的な相場は軟調。基本はヨコヨコ

基本は全体としては軟調な相場が続くと想定してます。一旦、大統領選を抜きにして考えると、やはりナスダック、S&Pの中心であるGAFAMが絶不調です。7月末の決算の水準まで戻ったとはいえ、冷静にPERを見るとまだまだ割高です。金利水準を鑑みるに、引き続き低金利が続くと予想されるので、GAFAMの株価が下がることはないにせよ、そもそもビジネスの見通しがそれほど明るくないのでここからの上値はなかなか重いと思います。Q3の決算もそこまで芳しくないと思うので、今のGAFAMの割高が是正されるにはQ4の決算、すなわち2021年の1月まで続くと考えます。

なので、指数を買ってもそれほどパフォーマンスが出にくい時期が続くのかなと考えてます。GAFAM, 指数は1月まで我慢が続くのではないかなと考えてます。

後述のボラティリティもあって、10月はそれほど新規でインするタイミングではなく、あまり動かず大統領選明けまで様子見が基本的にはいいのかなと考えてます。.

大統領選に向けてボラティリティは高い

実は米国株に参入したのが2018年なので、私自身は大統領選下の相場は初体験です。なので、正直なところどうなるのかわかりません(笑)

ただ、9月を通じて相当ボラティリティが高い時期が続いてました。10月に入ってからもトランプ大統領の陽性が判明した翌日のナスダック・ダウはGAFAMを中心に大きく下落しました。選挙戦には明らかに不利だと思いますので、バイデンの当選率が上がったことにより下落したことを考えると今後も選挙戦における当選確率の変化で相場が大きく変化しそうです

ただ、バイデン当選率が上がったことにより、もう少し下落するかな?と考えてましたが私の予想に反してそれほど下がらなかった印象です。来週以降も注視が必要ですが、バイデンが当選してそれほどマーケットはひどいことにならないのかなと楽観的に考えてます。

とはいうものの、投資行動としては最悪を常に想定してます。今は一旦バイデンが勝利することを念頭にポートフォリオなどを調整するのがいいのかなと考えてます。バイデンが当選した場合、法人税増やキャピタルゲイン税の増税を明言している以上、相場が下降に向かうことは考えられます。特にGAFAMを中心とした大型テックは辛い展開になりそうですね。また、成長力が伴ってない高PSR銘柄は結構リスクが高いなと思います。PSR30以降の銘柄はYoYが50%+ないと結構きついかなと思います。まず大事なことは、いつ相場が下落に転じても資金が守れるように逆指値の設定は必須だと思います。

僕は正直、マクロの指標はそれほど得意ではありません。色々情報集めると、まだまだブル相場だという意見もあれば急落する可能性もあるという両方の意見があります。ただ、どれだけ情報を集めても、自分が取れるアクションプランは買うか・買わないかだけです。リスクを取らないのであればやはり全部現金で持つべきでしょう。

ただ、相場的には低金利からの業績相場、まだまだ上がっていく可能性も大きいと思います。収益を求めるならロングしておくしかないです。本当にチキンレースみたいですが、情報をどれだけ見てもアップサイドを取りに行くにはロングして、危なくなったらポジションを解消するというシンプルなアクションプランしかありません。このポジションを解消するための最大の武器であり個人が取れるアクションプランは逆指値です。これさえ適切に設定しておけばマクロの指標がどうであれ、最終的に資産を守ってくれます。これは本当に何よりも大事です。大事なのでもう一回言います

ボラティリティ高し!逆指値の設定は忘れずに!

成長力のある銘柄だけが伸びる

アップサイドの方に目を向けると、今までどんな銘柄を買っても上がる相場は9月の調整相場で一旦終わったのかなと考えてます。ここから先は成長力のある銘柄だけが伸びていくと考えてます。一部グロースは10月の決算に向けて高値を取っていく可能性はあるのかなと思ってます。詳細は記事に書いたので見てもらえればと思います。

・売上前年同期比 Y/Y45%以上の劇強銘柄

・Q1 => Q2で成長力を維持したもの(成長力の差が−2%以上)

注目領域

とにかく低PSRにフォーカス

- ヘルスケア

- Eコマ

- 反発需要銘柄

- バイデン銘柄

これまで書いた通り、今後はボラテリティが高いマーケットが続きます。すでにPSRの高すぎるSaaS、テックへの新規参入は下方リスクを抱えているだけなので、今後は難しいですがとにかく低PSRで上がっていく銘柄を探していくしかないかなと思ってます。低PSRは下降局面でも下げ幅が限定的です。

ヘルスケア

まずはグロースにおいて、テックに注ぐセクターはやはりヘルスケアでしょう。感覚的にはテックほどPSRも上がってないですし、バイデンが当選した場合オバマケアなどの関連で恩恵を受けるマーケットでもあるので、やはりヘルスケアをポートフォリオに入れておくのはバランスが良いと思います。先月もヘルスケアが欲しかったので、Ontrakなど保有してましたが、なかなかうまくいきませんでした。今はLivongoを多く保有してますが、やはりもう1銘柄くらいヘルスケアが欲しいかなと考えてます。

Eコマ

先月に引き続きEコマです。今保有してるのは、EtsyとSea Limitedの2社になります。新規でEコマを買う予定はありませんが、Eコマも感覚的にはPSRがまだ低い割には、次の決算も良い決算が期待できるので引き続き注目してます。チャンスがあれば買増しもしていきます。アメリカは本格的にホリデーシーズンを迎えます。コロナ禍において最初で最後のホリデーシーズンは各Eコマ企業も力が入っていることでしょう。

反発需要銘柄

反発需要銘柄も比較的低PSR銘柄が多いのかなと考えてます。例えばUBERなどは、超低PSRで9月の調整でもほとんど株価が下落しませんでした。これから経済がオープンするにつれて業績が上向いてくる銘柄は徐々に仕込み時かなと思います。本来であればバリュー株へ投資すべきだと思いますが、私はバリュー投資が苦手なのであくまでもグロースの中で低PSRで反発銘柄に投資していきたいなと考えてます。

先日、Squareの記事を書きましたが、SquareもPoSシステムが明らかに6月くらいに底を打ってると思うので、反発需要の1つとしてSquareを買い始めました。

そのほかには、7−9月にようやく経済が再開して、低金利も相まって動き始めた不動産マーケットなんかに興味があります。アメリカのリース契約は大抵1年なので、転出需要は来年の3月まで続きます。まさに代表的な反発需要銘柄かなと考えてます。なんとか、Q3の決算の前に入りたいなと考えてます。

バイデン銘柄

最後はバイデン銘柄です。バイデンが当選した場合のヘッジです。あまり詳しくないのですが、やはり筆頭はクリーンエネルギー関係でしょう。先日の討論会でもこの領域への投資を積極化していくと言っています。

そのほかの売電銘柄といえば、保険・ヘルスケア関連。この辺はあまり詳しくないのですが、オバマ政権のオバマケアを推し進めようとしているので、これに関連する銘柄はバイデンが当選しても調子がいいでしょう。

バイデン銘柄は詳しくないので実際に買えるかどうかはわかりませんが、意識は向けておきたいなと思っています。

銘柄別

売却したもの

Paypal, , DocuSign, Amazon(一部), MercadoLibre, Ontrak

Paypal

半年ほど持っているお気に入りの銘柄でしたが、同じ決済・金融セクターのSquareに比べてパフォーマンスが悪いなと感じたので、基本的にはPaypalの売却資金がそのままSquareに移りました。あくまでもSquareの方がいいかなと思った結果なので、Paypal自体は今も良い企業だと思います

DocuSign

DocuSignは決算直前にありえないほど割高になっていたので決算直前で全部売却しました。決算はなかなか良かったのですが、やはり9月上旬の調整もあってかなり売られる結果になりました。こちらも半年保持していた銘柄でしたが、リターンはそこそこ良かったかなと思います。

Amazon(一部)

Amazonは9月で大きく調整が入りましたが、基本的には強い銘柄だとまだ考えてます。ですがPFにおける保有率が大きく、今後GAFAMの不調でPFのパフォーマンスに影響を与えるなと考えているので若干ポジションを調整しました。

今の所、次の決算まで様子見で残りは保持しているつもりです。

MercadoLibre, Ontrak

この2つは試験銘柄でしたが、9月の調整でロスカットにあったので、そのまま別れを告げることにしました。

ブログを読んでいただきありがとうございます。

当ブログは無料ですが、サポートをいただけると非常に嬉しいです。おまけ程度ですがコンテンツも用意しましたので楽しんでもらえれば^^

ポートフォリオ

1軍 : 長期保有 ( 5銘柄 )

現時点では長期保有(1年〜)を考えてる成長の主力銘柄です。(+X%)は現時点でのパフォーマンスです。広く分散していきたいので1軍は13-15銘柄くらい確保していきたいなと考えてます。また、一軍は最低でも決算を1回通過した銘柄のみを一軍にしてます。

Amazon(+50%) 売上成長Y/Y 40%

Peloton(+77%) 売上成長Y/Y 172%

Fastly(+42%) 売上成長Y/Y 62%

Livongo(+50%) YtoY 85%

Nvidia(+23%) 売上成長YtoY 50%

Peloton, Livongo, Nvidiaに関しては9月の調整で買増しをしました。

2軍 : 見極め中

将来的に1軍に入れたいなと思いつつも、まだ含み益も多くなく決算も迎えてない不安定な銘柄です。

Zoom(+38%) 売上成長YtoY 355%

CrowdStrike(+11%) 売上成長YtoY 85%

Agora(+6%) 売上成長YtoY 127%

Square(+11%) 売上成長YtoY 54%

ETSY(+17%) 売上成長YtoY 137%

Sea Limited(+8%) 売上成長YtoY 93%

Zoomは決算後に大きく購入。ほとんど一軍扱いですが、次の決算まで保持しておきます。いいタイミングで入れたかなと思います

CrowdStrikeは決算前から持ってたのですが、決算直前で売却し、調整後に買い戻した銘柄です。実質の含み益はかなりありますが数字上は+11%なので二軍のままです。決算もよかったので良い銘柄だと思いますが、超が5つく割高銘柄ですね。

Agoraは先月まで+20%くらいあったのですが、他のグロースが上がる中、本当ガンガン売られていきました。なんとか次の決算まで持っておきたいと思ってますが、買値を下回ったらおそらく損切りします

Squareはは期待している銘柄の1つですね。調整後にいい感じに買えました。+10%ほどになってきたので、丁寧に決算まで持っておきたいです。記事を書きましたのでご覧ください。

そして、先月からのこだわりのEtsy, Sea Limited。調整局面で逆指値で刈られましたが、調整後に再度インしました。今は+10%前後ほどなのでこれも決算まで丁寧に持っておきたいです。

3軍: 分析・テスト中

特になし

打診買いのような、テスト中銘柄は今はありません。

ETF

ARKK

FNGU

調整後は、この2つのETFを積み立ててます。GAFAMやTeslaへの備えです。

FNGUは10月2日にトランプ陽性を受けて一回売ってしまいましたが、またタイミングを見て積み立てていきたいと思います。

その他適当に思うこと

グロース割高

9月の調整で一旦はPSRが落ち着きを見せましたが、それ以降の反発局面で再び割高になってきました。PSRだけを見てる限りは、いつ調整がきてもおかしくないPSR感です。決算までに1回調整があるか、決算が良くても下落するかのどちらかのパターンだと思います。おそらく10月中に1回調整がくるのかなと考えてます。まぁまぁダメージの大きいやつが

ヘッジ

上述したように、それなりに下降局面を気にしてます。上がり続け限り含み損を抱えますが、保険料としてショートをうまく使えるといいなと最近考えてます。この辺りもうまく扱えるように勉強していきたいです。ブタ子さんが上げてくれたもの以外に $SQQQ などがありますね。

気になり銘柄

ブログ・Youtube

Twitterフォロワー: 20,471人(+5,371人)

ブログPV:23万 ( +3万)

Youtube登録者数:3,570人 ( +1690人)

本当に、皆さんいつもありがとうございます。

今後も応援何卒よろしくお願いしますmm

今後もよろしくお願いします。

ここまで読んでいただきありがとうございます。やすブログでは、テックニュースやテック株の解説記事を引き続き書いて行こうと思います。

特に他のブログでは財務分析に重きを置いてるケースが多いと思います。テック銘柄は数字ではわからない部分が多く、本質的なテクノロジーや産業優位性を考えることがかなり重要と考えてます。やすブログではファンダメンタルなテクノロジーの優位性や成長性などに今後もフォーカスしていきます。

投資は自己責任でお願いします!

*プライバシポリシー・免責事項

こブログは無料ですが、もし当記事が役に立ったというのであれば、下記リンクからNote経由でサポートをいただけると非常に嬉しいです。いただいたサポートは米国株関連の有料サービスの購読などに使わせていただき、今後の有益な発信のために活用させていただきます。

ブログを読んでいただきありがとうございます。

当ブログは無料ですが、サポートをいただけると非常に嬉しいです。おまけ程度ですがコンテンツも用意しましたので楽しんでもらえれば^^

Comments

出先や作業中に聴けるポッドキャストに、YouTubeと同内容の物をそのまま流すだけでもいいからあれば、海外と違って日本ではまだまだ未開拓メディアだけに開拓者人気出るんじゃないかなあと思いました。

やすさんの視点は非常にユニークで素晴らしいと思います。

[…] 9月までのパフォーマンスと今後の投資方針[米国株式投資]こんにちは9月の… […]